通領(lǐng)科技IPO:境外收入占比逐年上升存隱患 外銷毛利率持續(xù)高于內(nèi)銷

《筆尖網(wǎng)》文/筆尖觀察

在資本市場(chǎng)的舞臺(tái)上,企業(yè)上市之路往往充滿曲折與挑戰(zhàn)。通領(lǐng)科技便是這樣一家歷經(jīng)波折的企業(yè),其在2016年和2022年兩度沖擊IPO未果后,于2024年底轉(zhuǎn)戰(zhàn)北交所。

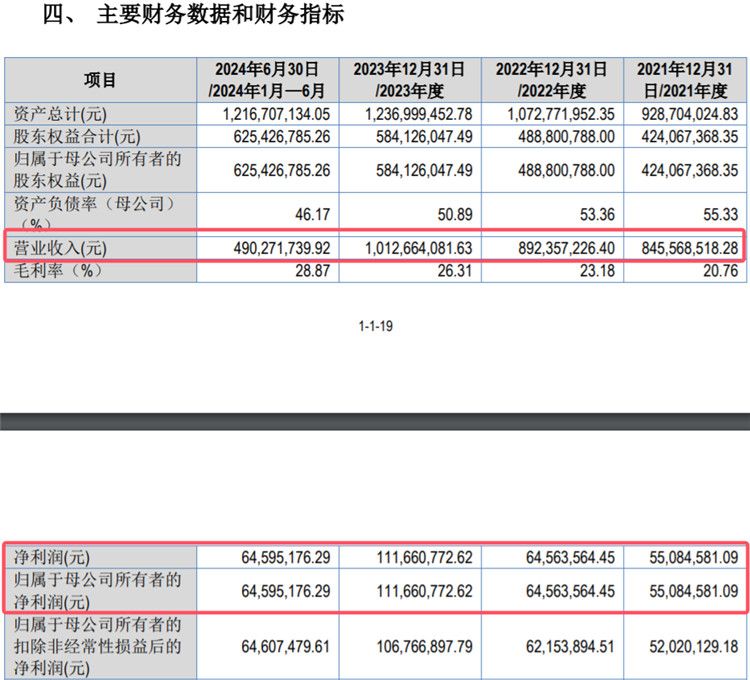

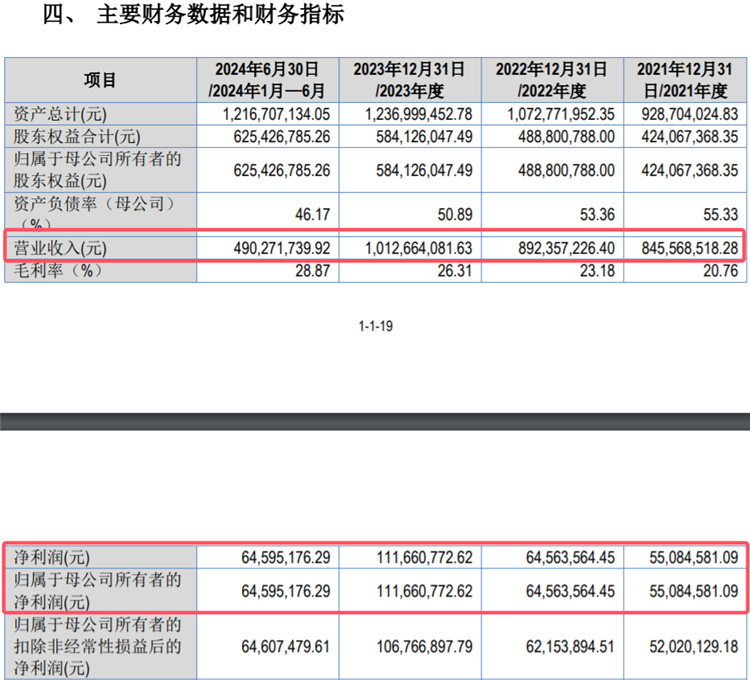

通領(lǐng)科技主要從事汽車內(nèi)飾件的研發(fā)、生產(chǎn)及銷售,其產(chǎn)品廣泛應(yīng)用于乘用車領(lǐng)域。從財(cái)務(wù)數(shù)據(jù)來(lái)看,通領(lǐng)科技近年來(lái)的業(yè)績(jī)呈現(xiàn)出快速增長(zhǎng)的趨勢(shì)。招股書顯示,2021年至2024年上半年,公司的營(yíng)業(yè)收入分別為8.46億元、8.92億元、10.13億元和4.90億元,歸屬于母公司所有者的凈利潤(rùn)也逐年增加。

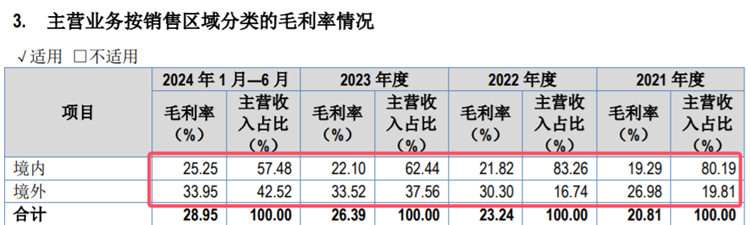

《筆尖網(wǎng)》關(guān)注到,通領(lǐng)科技近兩年業(yè)績(jī)大幅增長(zhǎng)主要依賴于外銷收入的快速增長(zhǎng)。報(bào)告期內(nèi),該公司外銷收入分別為16,654.54萬(wàn)元、14,858.99萬(wàn)元、37,843.45萬(wàn)元和20,732.08萬(wàn)元,占當(dāng)期主營(yíng)業(yè)務(wù)收入的比例分別為19.81%、16.74%、37.56%和42.52%。

可見報(bào)告期內(nèi),通領(lǐng)科技境外收入金額占比逐年上升,而境內(nèi)收入則出現(xiàn)下滑。公司也在風(fēng)險(xiǎn)提示中指出,由于境外地區(qū)的行業(yè)競(jìng)爭(zhēng)格局、政治環(huán)境、軍事局勢(shì)、貿(mào)易政策、經(jīng)濟(jì)政策、監(jiān)管法規(guī)等多方面因素復(fù)雜多變,假如公司境外業(yè)務(wù)的主要客戶、市場(chǎng)環(huán)境及政策環(huán)境發(fā)生較大變化,公司境外業(yè)務(wù)可能存在業(yè)績(jī)?cè)鲩L(zhǎng)放緩、下滑甚至發(fā)生虧損的風(fēng)險(xiǎn)。

另一方面,通領(lǐng)科技外銷毛利率顯著高于內(nèi)銷毛利率,且各期境外主營(yíng)業(yè)務(wù)毛利率均顯著高于內(nèi)銷毛利率。報(bào)告期內(nèi),通領(lǐng)科技的境內(nèi)毛利率分別為19.29%、21.82%、22.1%和25.25%,同期境外毛利率分別為26.98%、30.3%、33.52%和33.95%。

《筆尖網(wǎng)》關(guān)注到,通領(lǐng)科技產(chǎn)品主要為汽車內(nèi)飾件,具有高度定制化的特點(diǎn),種類較多且無(wú)法通用。但汽車零部件行業(yè)普遍存在年降的慣例,即客戶在綜合考慮設(shè)計(jì)方案、產(chǎn)品成本、未來(lái)銷量、市場(chǎng)競(jìng)爭(zhēng)等因素后,要求供應(yīng)商在新產(chǎn)品生命周期內(nèi),每年的銷售價(jià)格相較上年有一定的降幅。

公司也在風(fēng)險(xiǎn)提示中坦言,受產(chǎn)品銷售價(jià)格年降政策的影響,未來(lái)若公司未能做好產(chǎn)品成本控制,并積極開拓新客戶,開發(fā)新產(chǎn)品,將面臨產(chǎn)品平均銷售價(jià)格下降的風(fēng)險(xiǎn),進(jìn)而對(duì)公司的盈利能力產(chǎn)生不利影響。

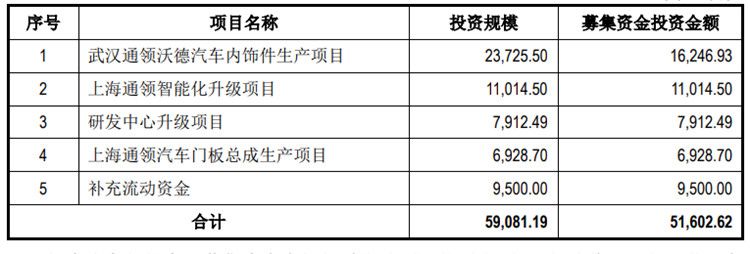

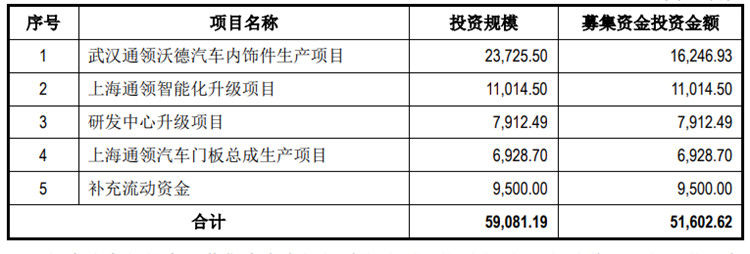

此次,通領(lǐng)科技擬募集資金約5.16億元,所募資金投向武漢通領(lǐng)沃德汽車內(nèi)飾件生產(chǎn)項(xiàng)目、上海通領(lǐng)智能化升級(jí)項(xiàng)目、研發(fā)中心升級(jí)項(xiàng)目、上海通領(lǐng)汽車門板總成生產(chǎn)項(xiàng)目及補(bǔ)充流動(dòng)資金。

通領(lǐng)科技再次沖刺IPO能否如愿,《筆尖網(wǎng)》將持續(xù)予以關(guān)注。