《筆尖網》/筆尖觀察

華夏基金的股票型基金管理規模持續縮減,然而,最近該基金公司集中發行指數型-股票基金。難道這就是華夏基金扭轉權益基金管理規模頹勢的“法寶”嗎?

華夏基金的主動權益基金管理該如何破題?

連發8只基金

據天天基金網披露,華夏基金正在發行的基金有8只,其中有6只是指數型-股票基金。一口氣新發8只基金,在基金行業并不多見,可見該基金公司突圍管理規模的迫切心態。

具體來看,在指數型-股票基金方面,華夏中證A500指數增強A、華夏中證A500指數增強C在3月31日-4月11日集中認購,基金經理為孫然曄;華夏上證科創板生物醫藥ETF在4月7日-4月18日集中認購,基金經理為魯亞運;華夏國證自由現金流ETF發起式聯接A、華夏國證自由現金流ETF發起式聯接C則在4月7日-4月25日集中認購,基金經理為楊斯琪;華夏國證航天航空行業ETF集中認購期為4月14日-4月25日,基金經理為單寬之。

除上述6只指數型-股票外,正在發行的還有兩只債券型基金,華夏安和債券A、華夏安和債券C為債券型-長債基金,在4月1日-4月15日集中認購,基金經理為劉明宇。

(數據來源:天天基金網)

對于華夏基金的集中發行新產品,有業內人士分析稱,當前權益市場呈現回暖跡象,指數型產品具備透明化、低費率等優勢,更易獲得機構及個人投資者認可。通過密集發行可快速搶占市場份額,同時以自購行為向市場傳遞對后市的信心。不過,從基金公司的角度看就沒有那么簡單了,一方面,新發基金可快速擴充管理規模,直接提升管理費收入,尤其在主動權益基金銷售疲軟階段,指數產品更易形成規模效應;另一方面,密集發行可維持與代銷渠道的合作粘性,避免因產品空檔期導致渠道資源流失。

也有人士表示,華夏基金有規模擴張的需求,但當前的市場環境倒逼選擇發行指數型基金。當前主動權益類基金發行遇冷(如募集周期延長、迷你基金增多),指數型產品憑借工具屬性及低波動特征,可能成為資金避險或資產配置的替代選擇。

破題權益管理規模頹勢

華夏基金近幾年的股票型基金和混合型均表現出規模縮減的態勢,主動權益規模從2021年峰值4500億元降至2024年的3200億元,占比從26%縮至15%;明星產品華夏大盤精選混合規模腰斬(2024年不足80億元),反映主動管理能力受質疑。

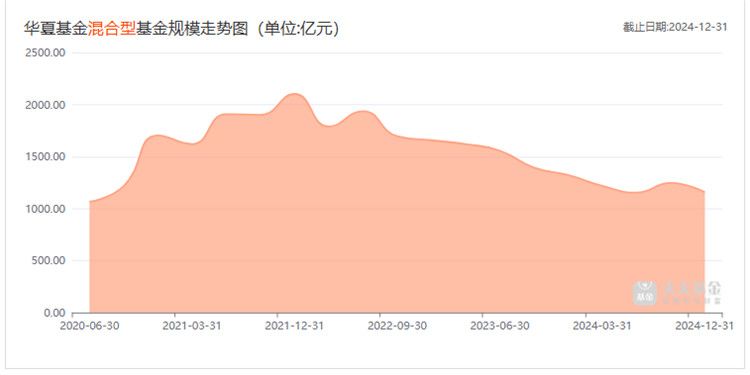

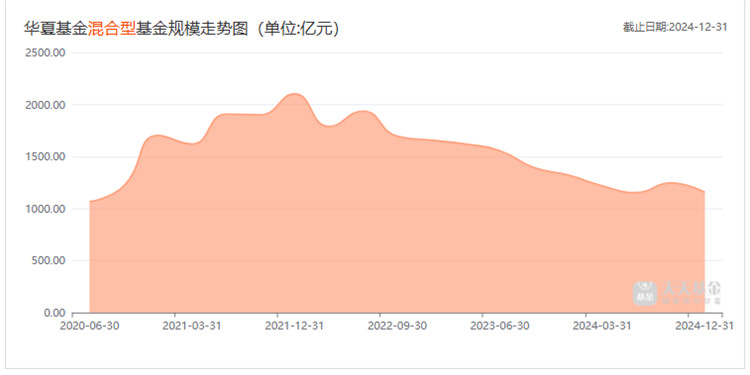

天天基金網數據顯示,2021年年末,華夏基金管理的股票型基金規模為434.19億元,但到2024年年末該規模僅248.93億元,三年銳減42.67%。不止是股票型基金,其混合型基金的管理規模也從2021年年末的2102.07億元降至2024年年末的1157.94億元,銳減44.91%。

(數據來源:天天基金網)

華夏基金的權益基金問題到底出在哪里?管理業績不佳是繞不開的關鍵影響因素。

華夏基金旗下的部分權益產品雖短期跑贏基準,但長期累計收益仍為負值,2022-2023年,華夏基金旗下權益類產品合計虧損1758億元,在全行業排名倒數第二,虧損導致投資者信心受挫,贖回壓力加劇,例如華夏中證800指數增強基金2024年份額縮水45%,凈資產下降40%。

同花順iFinD數據顯示,今年以來,華夏基金旗下的偏股基金平均回報率為-2.53%,同類公司平均業績為-3.68%,在可比的166家公司中排名第108名;近3年,華夏基金旗下的偏股基金平均回報率為-12.95%,同類公司平均業績為-14.30%,在可比的150家公司中排名第72名。整體看,華夏基金旗下的偏股基金在不同時段的業績排名僅是中游水平。

(數據來源:同花順iFinD)

除了業績虧損引發投資者贖回潮外,華夏基金產品結構與行業趨勢發生錯配。

一方面,華夏基金以ETF為核心戰略,主動權益類產品規模占比不足。2024年其指數型基金規模達8044億元,占管理總規模的45%,而主動權益類產品受降費政策沖擊更大,但對其整體收入影響有限。另一方面,華夏基金迷你ETF拖累流動性。截至2025年,華夏旗下超70%的ETF規模不足10億元,近三分之一規模小于1億元。迷你ETF流動性差、清盤風險高,導致部分資金轉向其他產品,間接影響權益類基金整體規模。華夏基金雖為“ETF一哥”,但大量同質化產品稀釋了單只基金的資金吸引力。

華夏基金該如何破題權益基金的發展頹勢呢?單靠集中發行新產品,只能是治標不治本,其在存量產品維護不足有改進空間。《筆尖網》認為,部分權益類基金(如華夏互聯網龍頭混合)長期業績不佳,但未及時調整策略或清盤,導致份額持續流失。其需優化主動管理能力、加速清理迷你產品,并在降費趨勢中平衡工具型與主動型產品的布局。