《投資者網》張偉

集合理財、專業管理、小額分散、降低風險……基金投資因具備上述諸多優點,受到投資者的喜愛。與股民類似,基金投資者也有自己的專屬稱呼:基民。

與股票的高低起伏不同,基金的漲跌則要溫柔得多,基金投資相對“佛系”的特點,加上近兩年股票行情的掙扎,讓基民隊伍越來越龐大,各種與公募基金相關的數據發布也更加受到基民的關注。

截至4月22日,公募基金2024年一季報披露完畢。到今年3月末,公募基金的市場規模達28.83萬億元(含估算),環比增長5.59%,同比增長9.35%。

與此同時,公募基金結束了連續三個季度虧損的局面,一季度全行業在管基金合計盈利202.19億元。其中南方基金的表現尤其出色,一季度為基民創造收益96.26億元,為全國156家基金公司之首。

基民更關注的分紅方面,一季度公募基金共分紅1365次,分紅總額461.87億元,分別同比增加13.18%和8.74%。

總的來說,公募基金一季度的表現整體良好,為2024年開了個好頭。

公募基金規模創新高

目前,按投資類型,公募基金主要分為股票型基金、混合型基金、債券型基金、貨幣市場型基金、另類投資基金、QDII基金和FOF基金七大類。

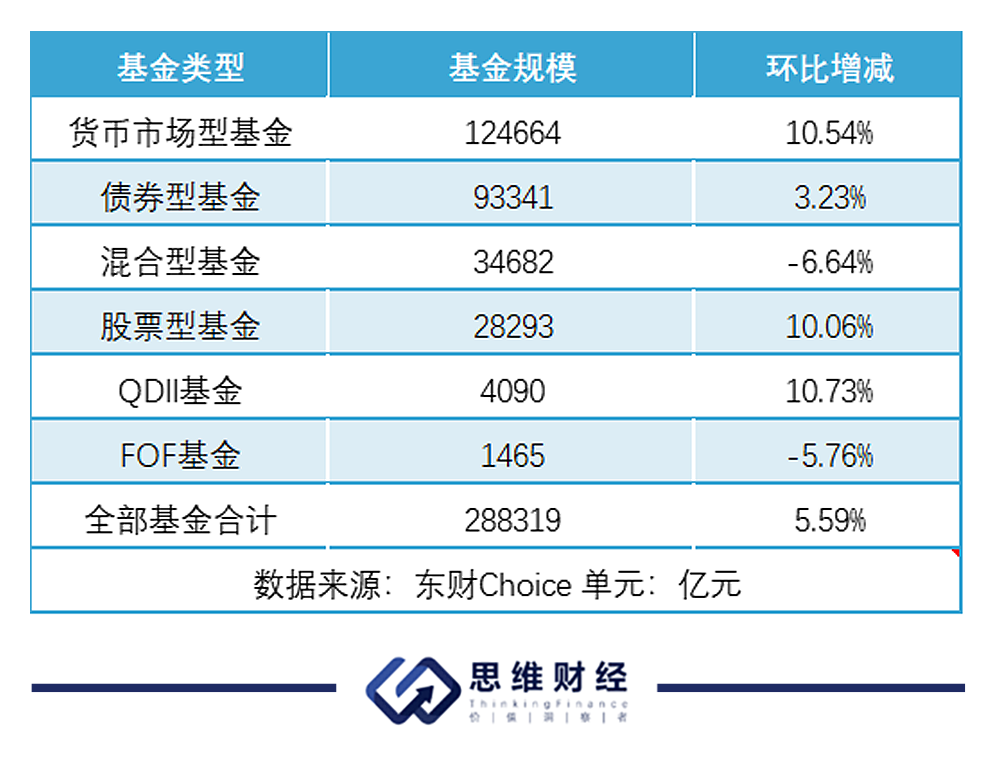

東財Choice數據顯示,截止一季度末,由上述七大類構成的公募基金規模合計達28.83萬億元,較2023年四季度末的27.31萬億元環比增長5.66%;較2023年一季度末的26.37萬億元同比增長9.35%。市場規模和同比增速均創新高。

一季度公募基金規模統計?

按具體類型看,具有低風險收益特征的貨幣市場型基金仍占絕對主導地位。貨幣市場型基金一季度規模達12.47萬億元,環比增長10.54%。有分析指出,貨幣市場型基金持續增長,表明投資者對于低風險基金產品的偏好增加。

其次為債券型基金,一季度規模達9.33萬億元,不過環比增幅略遜,只有3.23%。此外,一季度規模過萬億元的還有股票型基金和混合型基金。

特別是受ETF規模上漲的推動,股票型基金一季度規模達2.83萬億元,環比增長也超過10%。有分析指出,抄底資金進場,ETF規模暴增,尤其是對王牌寬基ETF的追捧,帶動了股票型基金規模的增加。

市場的悲歡總不相同。雖然混合型基金規模達3.47萬億元,但其環比卻減少6.64%。有觀點認為,目前混基的同質化嚴重,加上受大盤影響,混基延續了2023年頹勢,混基規模環比減少也說明了市場的不確定性和混基投資的復雜性。

與混合型基金“同病相憐”的還有FOF基金,一季度規模環比減少5.76%。混合型基金、FOF基金也是七大類中僅有的兩種規模環比下降的基金。但鑒于FOF基金規模相對較小(1465億元),權重不高,對公募基金一季度增幅的影響有限。

華經產業研究院的觀點認為,2024年一季度公募基金市場整體規模繼續增長,部分基金表現出色,不過市場仍然存在較大的分化,投資者在選擇基金產品時需要仔細分析和考慮。

南方基金今年以來為基民賺錢最多

東財Choice數據顯示,截止一季度末,前十大基金管理人的管理規模合計11.7萬億元,在公募基金市場規模(28.83萬億元)中的占比超過40%,頭部效應明顯。

從投資偏好來看,各基金管理人仍喜歡大盤股,其中,貴州茅臺、寧德時代繼續位居前二,僅這兩只股票的重倉市值就超過了2500億元。

各基金管理人對大盤股的偏好,也帶來了回報。在連續三個季度虧損之后,今年一季度公募基金投資收益終于回正,全行業在管基金合計盈利202.19億元。

若以基金公司為統計口徑,頭部公司為基民賺錢的能力則更加明顯。

一季度,南方基金的在管基金合計利潤為96.26億元,位居行業榜首。華泰柏瑞基金(94.69億元)、易方達基金(84.53億元)、華安基金(58.25億元)緊隨其后。此外,嘉實基金、博時基金一季度的在管基金合計利潤也都超過40億元。

一季度在管基金合計利潤TOP10?

那么,具體是哪些類型的基金為持有人創造了正收益?以南方基金為例,南方基金旗下股票型、混合型、固定收益型、貨幣型基金等各類型基金為基民創造正收益的能力都十分突出,其中被動型指數基金的表現尤其值得注意,南方中證1000ETF一季度為基民賺取了25.88億元的利潤,南方中證500ETF為基民賺了20.60億元。除了被動型指數產品,南方基金旗下主動管理基金表現也十分亮眼。其中南方匠心優選把握住了市場底部反彈的機遇,一季度基金凈值上漲了8.68%,給基民創造了2.42億元的利潤;南方績優成長一季度凈值上漲9.60%,實現了3.64億元的利潤。為基民創造收益的同時,南方基金一季度規模(不含貨幣基金)增加近490億元,在可比公司中同樣十分亮眼。

除了為基民賺錢的能力,分紅也備受基民關注。一季度,公募基金分紅整體比較大方。今年前三個月,公募基金合計分紅1365次,分紅總額461.87億元,分別同比增加13.18%和8.74%。其中,有9只基金的分紅總額超過5億元,26只基金的分紅總額在2億至5億元之間,65只基金的分紅總額在1億至2億元之間。一季度表現亮眼的南方基金在管基金分紅同樣可觀,成立以來累計向客戶分紅超過2042億元。

業內人士認為,基金分紅一方面有利于回饋投資者,一方面也能在震蕩市中給投資者帶來更好的獲得感,提升信任度。

“萬基時代”的競爭加速

公開資料顯示,公募基金在中國的發展始于1990年,證監會批準了第一批證券投資基金試點。這些基金主要投資于國債和企業債。不過由于當時的市場規模較小,也導致公募基金的規模相對較小。

公募基金的快速發展則是在2005年以后,行業進入成熟期,規模擴大,發行數量增多。據中國基金業協會數據,到2022年7月,公募基金的發行數量達10077只,正式邁入“萬基時代”。到2023年末,公募基金的發行數量為11528只。

進入2024年,公募基金發行更加活躍。公募排排網數據顯示,今年一季度共發行292只新基金,合計發行份額2433.98億份,平均發行份額8.34億份。

其中,債券型基金是發行主力,一季度新增91只,合計發行份額1817.73億份,占基金發行總份額的74.68%;其次是股票基金、混合基金,一季度分別發行96只、76只,合計發行份額332.63億份、213.24億份。

從單家公司看,一季度有5家基金公司發行的產品數量超過10只,分別是易方達基金、華夏基金、匯添富基金、廣發基金和華安基金,具體發行數量分別為24只、23只、12只、10只和10只。

有新增自然也有清盤。同據公募排排網數據,今年一季度共有94只迷你基金因規模不足而退出市場。若對比來看,這個數據則是相當驚人。2023年,全年清盤的基金數量為260只,已創下近五年新高。相比之下,今年一季度就有94只基金清盤,某種程度上也反應了公募基金的競爭加速。

有觀察人士認為,在這個“萬基時代”,基民應從基金業績、市場趨勢等多方面關注,謹慎選擇產品,審慎投資,方能獲得穩健收益。(思維財經出品)■